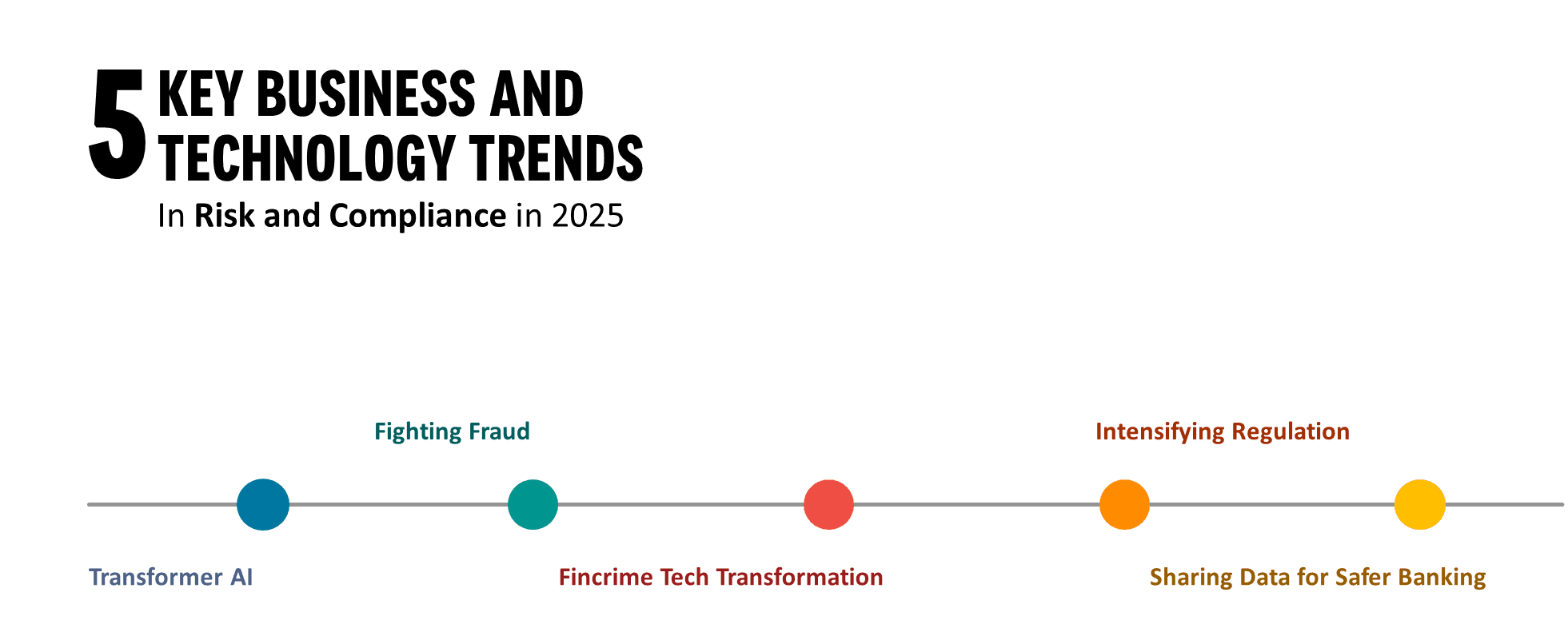

セレントは、リスク管理・コンプライアンス面における2025年の優先課題として、金融犯罪対策、運用レジリエンス、その他のリスク管理に影響のあるテクノロジーや規制の動向を調査した。

2025年にリスク管理・コンプライアンス面での最優先事項と予測されるのはAIである。銀行は今、生成AIについての知識を深め、それを採用するための新しい方法を検討している段階にある。AIの適用可能性が大規模言語モデル(LLM)の適用可能性よりも大きくなるにつれ、トランスフォーマー技術を包括的に捉え、幅広い活用を視野に入れた、新しい観点が必要となる。

2025年は、あらゆるリスク管理機能に対する規制が強化される年になると予測される。今回の「見通し」に規制についての項目を含んだのはそのためである。生成AIの活用で加速化する規制変更管理技術によって、金融機関は、膨大な量の規制を、自社の方針や手順、業務、企業リスク戦略などに統合することができるようになる。

規制と技術の変化に伴い、金融犯罪コンプライアンス、不正防止、監視など、金融犯罪対策へのAI採用が進んでいる。セレントは2025年を、金融犯罪防止へのAI採用が本格化する年だと見ている。機械学習などの成熟したAI技術の活用によりすでに成果をあげている先駆的なTier1機関は、LLMやLTM(長期記憶)などのトランスフォーマーをベースとする技術の可能性を前向きに検討している。

1. トランスフォーマーAI

リスク管理への生成AI採用は、LLMだけにとどまらず、Transformerベースの基盤モデルを使った、下記のようなハイブリッドな定量法へと移行しつつある。

- Coupling LLMs with machine learningLLMと機械学習の組み合わせ

- エージェント型/マルチエージェント型AIシステム

- 定量的基盤モデルQuantitative foundation models

- マルチモダールAI

2. 詐欺対策

- 世界的なコロナ禍で人々のデジタル活用が活発になり、消費者の行動が変化したことにより、詐欺に対するがパンデミック(世界的大流行)時のオンライン活動の活発化により、消費者の習慣が変化し、詐欺脆弱性が高まった

- コロナ渦中に詐欺の件数は増加し、その数は減ることなく、これからも増え続けると予測される

- 2022年11月のChatGPTリリース以降、AIツールへのアクセスが増加し、不正行為と不正防止技術の両者が進歩し続けている

3. 金融犯罪テクノロジーの変革

- 金融犯罪コンプライアンスへのAI導入が本格化する

- Tier1機関はすでに機械学習から成果を得ており、生成AIの採用を模索中である

- 幅広い先端技術が金融犯罪コンプライアンスの分析やインフラの変化に影響する

4. 規制強化

- 非財務リスクを中心に規制の増加が加速化する

- 非財務リスク関連規制の4つの傾向

- 金融機関は、この加速化に対応するために生成AIを活用できる

5. 安全なバンキングのためのデータ共有

- 金融犯罪検知のための機械学習利用が増加。データが多いほど優れたモデルの構築につながる

- データ共有により、銀行において疑わしい取引を検知するAIシステムの有効性が高まる。このようなデータ共有を促進するための新たな規制が導入されつつある

- 銀行が個人情報を明かすことなくデータを共有できるプライバシー強化技術(PET)が検討されている